任意整理(私的整理)とは

任意整理とは、利息制限法で引き直した負債額が200万円程度までの方に対して、

弁護士や司法書士さんが依頼者の代理人となり、債権者の取り立てをストップし、

消費者金融など債権者との間で任意の和解契約を締結して、

債務者の方が、3〜5年(36〜60回程度)で返済する方法です。

債権者によっては、一括で完済できる場合は更に減額できます。

また、任意整理は住宅や車を残すことができます。

具体的には、裁判所などの公的機関を利用しないで、

弁護士や認定司法書士さんがあなたに代わって消費者金融やクレジット会社(債権者)と直接交渉して、

これまで支払いをしてきた高金利分を元本返済に組み入れたり、

将来に渡っての利息をカットをするなどして、債務を圧縮する(借金を減らす)手続をします。

任意整理を弁護士や認定司法書士さんに依頼すると

現在の借金を減らせたり、場合によっては借金がなくなり、

さらに「今までに払い過ぎた利息(過払い金)」が戻ってくる場合もあります。

最近は「過払い金」の存在により、

任意整理(業者との和解交渉)で解決にいたる場合が多いです。

任意整理のメリットとデメリット

- 利息制限法に基づき支払った金利などを再計算し、超過分などを元金に充当。

- 住宅ローンなどは任意整理の対象外として手続きをする事が可能です。

- 借金を帳消しにすることはできません。

- 5〜7年間ほど、クレジット、ローンなどが利用できなくなります。(金融業者のブラックリストに5年間載るため)

- 現在使用中のクレジットカードの手続きを取らなくても、カードの更新時期に審査が通らないことがあります。

- 財産を処分する必要がありません。

過払い請求(過払金返還請求)とは

貸金業者に払い過ぎたお金(利息)を取り戻す手続きのことを過払い請求といいます。

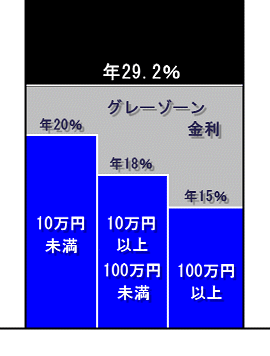

過去、多くの貸金業者は「利息制限法」と「出資法」の上限金利の間にある

グレーゾーン金利で貸し付けをしていました。

消費者金融などの貸金業者の貸付金利は、法定利息の15〜20%をオーバーしており、

ほぼ全ての契約において利息を払いすぎていた現象が起きています。

この払いすぎた利息のことを「過払い金」と言います。

グレーゾーン金利で貸し付けをしていた業者に対し、過去に遡って利息を引き直し計算し、

払い過ぎた利息分「過払い金」を元金の残高から引く事で、

元金以上に返し過ぎていた場合、過払い金の請求ができます。

長期返済していた方で、月のほとんどが利息にあてられていた、

利率が20%を超えていたという方は過払い金が発生している可能性があります。

消費者金融やクレジット会社などから長年にわたって、

借り入れ返済を継続してきた場合には、最高29.2%の利息を払ってきていることが多いことから、

弁護士や司法書士さんが手続きをすることにより、利息制限法に基づいて15〜20%利率で

一連の取引を計算し直すことができます。

通常7年以上取引をされている方は過払金が発生している場合が多いです。

完済している方は更に返還請求できる可能性大です。

取引の最後から10年以内であれば過払い請求ができます。

しかし、10年以上前に完済していた場合、時効により過払い金が返ってきません。

完済後の過払金請求を行ってもブラックリストに登録されることはありません。

自己破産した方でも場合によっては請求が可能です。

すでに最高裁での判決が出ている事案のため、行動を起こせばお金を取り戻せます。

おまけに、年5%の利息が返還される過払いに対して付与されることが最高裁で決まっています。

過払い請求をお考え中の方は、急いで行動したほうがいいです

大手消費者金融会社も経営難になっているため、

和解が成立する前に会社が倒産や債権譲渡してしまうと、

過払い請求をしても1割程度しか返ってこない可能性があります。

出資法と利息制限法の上限金利の間にあるグレーゾーン金利とは

出資法による利息

貸付金額に関係なく 29.2%

2010年6月18日からは、出資法の上限金利が

20%に引き下げられました。

利息制限法による利息

10万円の場合 20%

10万円以上100万円未満の場合 18%

100万円以上の場合 15%